Таблица доходов и расходов: как правильно планировать и распределять семейный бюджет

Содержание:

6 шагов, чтобы начать экономное ведение домашнего хозяйства при маленькой зарплате

Шаг 1. Определиться с мотивацией

Обязательно запиши те причины, по которым ты собралась в ближайшее время прожить экономно. Среди твоих мотивов могут быть, например, такие:

- Выплатить кредит.

- Перестать «дотягивать» до зарплаты и брать в долг.

- Вести более рациональный, осознанный и здоровый образ жизни.

- Накопить на что-то значительное (образование детей, автомобиль, дача).

- Поддерживать порядок в доме, не иметь «лишних» вещей.

- Держать в шкафу только ту одежду, которая действительно необходима.

- Прекратить импульсивные покупки.

- Научиться экономно жить, расставляя приоритеты.

- Регулярно ездить в отпуск к морю.

- Понять, куда утекают деньги.

Список может быть более или менее длинным. Часть пунктов в нем продиктованы суровой необходимостью, часть окажутся позитивными бонусами экономии. Всякий раз, когда будешь «отказывать» себе в очередной шоколадке, вспоминай свой мотивационный лист. А еще лучше иметь его под рукой, например, на заставке экрана смартфона. В общем, нужно найти причины научиться экономно жить.

Шаг 2. Проанализировать расходы

Составить список ежемесячных и ежегодных расходов. Разделить их на 3 категории (у тебя может быть другой расклад и другие приоритеты — наш список только для примера):

Неизбежные и обязательные

Еда, кредиты, коммунальные платежи, страховка, плата за детский сад/школу, одежда, лекарства, транспорт, интернет, мобильная связь.

Средней важности. Обеды в столовой на работе, плата за различные сервисы вроде посещения фитнес-клуба, обслуживания банковской карты, химчистки, услуг няни, парикмахера и другое.

Наименее важные

Путешествия, подарки, благотворительность, развлечения, хобби, книги, украшения.

Подумай, в чем ты точно не готова «ущемлять» себя (качественная еда, бассейн, нижнее белье) и как оптимизировать остальные расходы:

- Подарки не покупать, а делать своими руками.

- Обеды брать на работу, отказаться от кофе на вынос, снеков из автоматов, полуфабрикатов и фастфуда.

- Перейти на более выгодный мобильный тариф и более выгодную транспортную карту.

- Путешествовать, используя накопленные мили, промокоды или в складчину с друзьями.

- Ходить на бесплатный маникюр и стрижку в учебные центры по подготовке стилистов.

- Вместо большого количества обновок собрать базовый гардероб из качественной, многофункциональной и долговечной одежды.

- Проводить салонные процедуры дома.

Шаг 3.Вести учет расходов

Учет расходов поможет понять, куда уходят деньги, и потом скорректировать семейный бюджет. Есть специальные программы для учета, например:

- Изифинанс;

- Коин-кипер;

- Дзен-мани.

Но можно записывать траты просто в блокноте, заметках на телефоне или Экселе. Главное — чтобы было удобно и просто это делать. Со сложными программами есть риск забросить это дело.

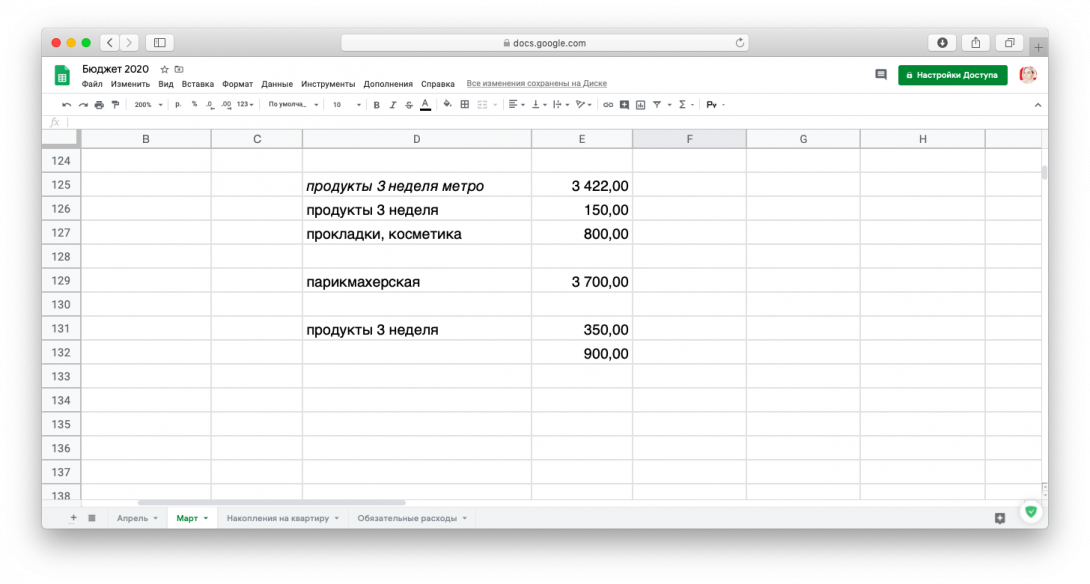

Расходы можно записывать в гугл-таблице с подробностями

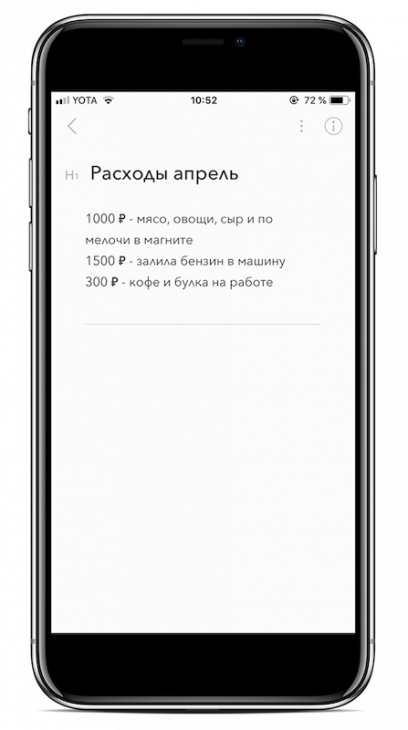

Расходы можно записывать в гугл-таблице с подробностями  Или кратко в заметках на телефоне

Или кратко в заметках на телефоне

Записывать расходы нужно, чтобы потом отнимать их из общего бюджета. В начале месяца в таблице с семейными расходами записано по статьям, на что сколько денег есть:

Когда тратим деньги на какую-то категорию, отнимаем из суммы в бюджете, сколько потратили. Например, отложили на ипотеку, вычитаем от строчки «Ипотека», закупили продукты из списка еженедельных на 1500 ₽, вычитаем из строчки «Продукты еженедельное».

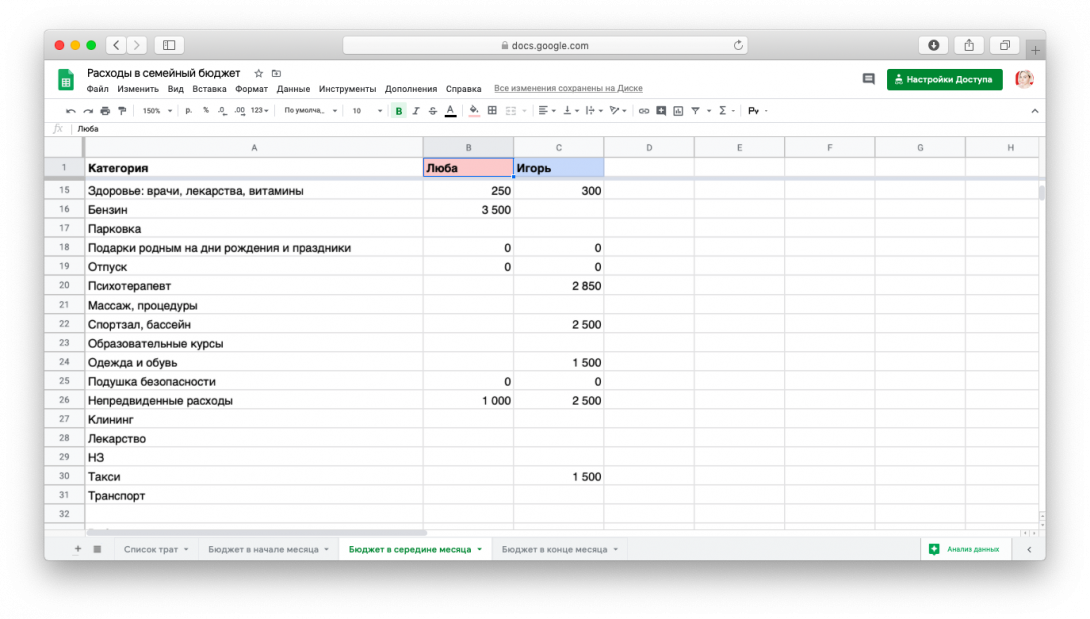

Вычитать можно не каждый день, а раз в три — пять дней, но важно делать это регулярно, иначе траты забудутся и учет расходов будет неверным. Вот так будет выглядеть бюджет в середине месяца:

Вот так будет выглядеть бюджет в середине месяца:

Игорь и Люба уже заплатили за квартиру, сотовую связь, закупили продукты и потратили часть денег на стики, парикмахерскую и развлечения

Игорь и Люба уже заплатили за квартиру, сотовую связь, закупили продукты и потратили часть денег на стики, парикмахерскую и развлечения

А так — в конце:

У Игоря осталось еще 150 ₽ на стики, Люба потратила лишние 500 ₽ в парикмахерской, но сэкономила столько же на развлечениях

У Игоря осталось еще 150 ₽ на стики, Люба потратила лишние 500 ₽ в парикмахерской, но сэкономила столько же на развлечениях

Если вышли за пределы какой-то статьи расходов, придется компенсировать из другой, например, так получилось у Любы из таблички: она потратила на парикмахерскую больше, чем планировала, но зато сэкономила на развлечениях.

В следующем месяце нужно пересмотреть ту категорию, траты по которой получились больше плана. Надо подумать, будет ли такое повторяться, и если да, увеличить сумму.

Что важно запомнить

- При планировании кампании в первую очередь определите цели и планируйте бюджет исходя из них, а не из суммы, которую готовы потратить. Максимизация трафика или удержание стоимости лида в рамках KPI — две разные цели, при которых подход к расчету бюджета будет отличаться.

- Если при расчете бюджета вы получили цифру, которая превышает сумму, которую вы реально можете выделить на кампанию, оставьте самую приоритетную семантику. Также можно попробовать снизить ставки по некоторым ключам.

- Не забывайте, реальные данные всегда будут отличаться от прогнозируемых. Поэтому закладывайте хотя бы 15-20% сверх расчетной суммы. Так вы будете готовы к отклонениям в стоимости трафика и лидов.

Программы для ведения личного бюджета

-

«Дребеденьги». С помощью этого приложения можно составить детальный отчет по личному бюджету, а также посмотреть все расходы, при этом каждый член семьи сможет оставлять комментарии к ним. В приложении также получится настроить распознавание банковских SMS-сообщений, чтобы учитывать их при подсчете финансов. Бюджет может быть составлен в любой валюте, на разных счетах. Чтобы никто не получил доступ к личной информации, используется пароль, а также PIN-код.

Чтобы были активны все функции, к примеру подключение 2-3 пользователей, придется оформить годовую подписку. Ее стоимость составляет 599 рублей.

- «Дзен-мани». Приложение позволяет подключить сразу несколько пользователей и составить как личный, так и семейный бюджет. Есть функция импорта операций из банка, а также электронного кошелька. С помощью «Дзен-мани» можно проанализировать затраты и увидеть движение финансов в любой валюте, даже крипто. Отчет по статистике выложен на сайте. За стандартную версию приложения не нужно платить, а вот стоимость дополнительных функций обойдется вам в 1249 руб.

- CoinKeeper. Распоряжаться бюджетом вы сможете, используя приложение для смартфона либо сайт. Создатели CoinKeeper уверены, что программа позволит правильно распределять финансы не только семейные, но и маленькой компании. С помощью приложения можно импортировать операции из 150 банковских организаций нашей страны, оно также извлекает информацию о расходах из SMS-сообщений. Есть функция, которая устанавливает ограничение на траты, а другая создает напоминания, чтобы вы не забыли вовремя оплатить кредит.

- Toshl. Приложение поддерживает около 200 валют, среди них 30 криптовалют, при этом курс все время обновляется. С его помощью можно импортировать информацию из банка, приложение сообщит вам, что следует заполнить графы с расходами, проведет синхронизацию с сайтом. Особенность программы — забавные монстры будут помогать вам управлять бюджетом. Если вы предпочитаете консервативный подход, то отчеты будут предоставлены в формате PDF, Excel и Google Docs.

- Moneon. Новая отечественная разработка, с помощью которой получится распределять деньги по категориям, множествам счетов, отслеживать долги, импортировать операции из SMS-сообщений (такая возможность редко имеется на iOS). Используя это приложение, вся ваша семья сможет руководить бюджетом, однако в этом случае участникам придется оформить премиум-подписку.

- Alzex Finance. В этом приложении каждый пользователь сможет сделать личную учетную запись. Поэтому все члены вашей семьи будут определять, какие операции с деньгами сделать общедоступными, а какие скрытыми. За счет древовидной системы тегов можно учитывать затраты по большим и мелким категориям. Кроме того, приложение позволяет отслеживать задолженности и ставить цели.

- YNAB. Приложение функционирует с одной валютой, в нем нет русского языка, однако даже с учетом этих особенностей у него есть множество преимуществ. Например, с его помощью получится не только учитывать доходы и затраты, но и распланировать долгосрочный и краткосрочный бюджет. Также приложение выявляет недорасход, а также перерасход и наилучшим образом работает с задолженностями.

- Cash Organizer. Приложение является многопользовательским, каждый член семьи сможет сделать финансовые перемещения скрытыми от других участников. Информацию можно вносить офлайн, она будет синхронизирована с другими устройствами с помощью облачного сервиса. Создатели программы защитили информацию 256-битным шифрованием, поэтому ваши личные данные никто не получит.

- Домашняя бухгалтерия. Используя приложение, можно отслеживать затраты и доходы в любой валюте, кроме того, допускается использовать две валюты. Информация синхронизируется с приложением на компьютере. Также можно использовать портативную версию программы, установить ее на флеш-носитель. Данные о расходах каждого члена семьи защищены паролем. Чтобы получить другие полезные функции приложения, необходимо оплатить 990 руб.

Программы для планирования семейного бюджета

С тем, что вести семейный бюджет нужно обязательно, мы разобрались. Также мы выяснили, как его следует вести, а чего нельзя делать ни в коем случае. Самое время перейти к следующему пункту – а именно куда записывать доходы и расходы. Среди возможных вариантов – обычная тетрадка, амбарная книга или специальная программа. Удобнее всего для ведения учета использовать программный софт – тем более что он есть и для ПК, и для планшетов или смартфонов.

Преимущества специальных программ:

- Удобное формирование отчетов – ПО самостоятельно сформирует отчетность и предоставит вам данные для анализа семейного бюджета. Останется определиться со стратегией и разработать план дальнейших действий.

- Ведение нескольких типов счетов – например, общий бюджет дома, пифы, банковские депозиты, пр. Так вы ничего не забудете и не перепутаете.

- Возможность планирования финансов – а правильное планирование позволяет просчитывать шаги наперед.

- Расчет кредитов и вкладов с калькулятором – очень мотивирующая опция.

- Контроль за долгами – благодаря специальной программке, вы не забудете, где должны и сколько именно денег.

- Защита данных – информация шифруется паролем.

- Напоминания – о необходимых обязательных платежах и разовых ежемесячных тратах (например, взносы, подарки).

Мы назвали основные функции, которые есть практически во всех программах-планировщиках. Если это необходимо, вы сможете подобрать софт с другими возможностями, который будет максимально удобным для ведения вашего семейного бюджета.

Toshl Finance

Удобное приложение для смартфона, которое самостоятельно конвертирует валюты, будет удобным для командировок и отпусков. Результаты из него можно экспортировать в любые удобные компьютерные форматы – например, PDF, Excel либо Google Docs.

Expense Manager

Бесплатное приложение с полным набором базовых функций, необходимых для ведения семейного бюджета. Данные сохраняются на сервере, возможна их обработка в удобные графики. Есть виджет для быстрой фиксации расходов.

HomeBudget with Sync

Визуально софт выглядит немного топорным, зато в использовании он очень удобен. Позволяет вести несколько разных счетов одновременно, в том числе с настольного ПК, распределять финансы и синхронизировать данные.

Spendee

Простая и очень симпатичная программка, в которой есть все необходимое. Ее настройки трудно назвать полными, зато вносить данные в базу проще простого.

Бюджет 1.2

Программа для контроля сбалансированности прихода и расхода финансов. Может использоваться для личных, семейных и корпоративных целей.

Домашняя бухгалтерия Lite

Как и Бюджет 1.2, это простая и очень функциональная программа. Ее можно использовать не только для семейных целей, но и, например, для ведения бухгалтерии небольшой компании.

DepoMan

Бесплатная программа для учета счетов физлиц и личных банковских вкладов.

Мы рассмотрели самые популярные программки и приложения для ведения семейного бюджета – разумеется, на них список не заканчивается. Желаем вам успехов в деле наведения порядка в своих финансах!

Правило 50/30/20 при распределении семейного бюджета 18 Октября 2019

Пожалуй, самый простой и известный метод планирования семейного бюджета — это принцип 50/30/20. Он достаточно легко запоминается и реализуется всего за 10 минут, но дает вполне полное понимание того, сколько денег тратить на те или иные нужды.

Согласно правилу 50/30/20, все доходы, объединенные в семейный бюджет, нужно поделить на три части для дальнейшего применения по назначению.

Итак, первые 50 % предполагается тратить на оплату базовых потребностей. Сюда включены:

— расходы на оплату долгов, если они есть;

— средства на аренду жилья, если требуется;

— оплата коммунальных услуг;

— платежи за интернет и мобильную связь;

— приобретение предметов одежды и обуви, необходимых в данный момент;

— расходы на еду и бытовую химию;

— плата за проезд в транспорте или деньги на содержание автомобиля;

— плановые расходы на лечение, если такие присутствуют.

Вторая категория — это lifestyle-расходы, на которые, согласно методу, отводится 30 % бюджета. Сюда относится покупка желаемых вещей. Они не обязательны, но их присутствие помогает ощутить прелесть жизни.

К желаемым расходам относятся:

— посещение кафе и ресторанов;

— покупка деликатесов и гастрономических изысков;

— приобретение одежды и обуви в удовольствие — развлекательный шопинг;

— расходы на выход в свет (кино, театр, спортивные мероприятия и остальные развлечения);

— услуги парикмахеров, специалистов по маникюру и прочий сервис салонов красоты;

— оплата активностей для поддержания себя в форме (фитнес, танцы, бассейн и др.).

К третьей категории относится 20 % средств, которые предназначены для накопления сбережений на запланированные крупные покупки, инвестирование и непредвиденные траты. Эту категорию учитывают самые финансово грамотные люди, умеющие управлять своими деньгами.

Итак, 20 % семейных доходов нужно откладывать на:

— создание финансовой подушки безопасности;

— сбережения на жизнь после выхода на пенсию, а также на путешествия и большие, затратные покупки;

— резерв для внезапно возникших расходов (медицинское обслуживание, поломка крупной техники, подарки, ремонт и т. д.);

— формирование личного капитала.

Распределение средств на данные категории должно быть грамотным и объективным — с этим связана основная неоднозначность применения этой схемы деления семейных доходов. Конечно, можно корректировать данное распределение, исходя из особенностей трат каждой семьи, но изменения не должны быть существенными. Есть четкое финансовое правило: «перебрасывать» деньги в течение месяца из одной категории в другую категорически не рекомендуется.

Несмотря на эффективность и доступность правила 50/30/20, у него есть и недостатки. В частности, разный взгляд на «необходимое» и «желаемое» у разных людей может существенно изменить смысл метода. Также он не подходит тем, у кого большая часть бюджета расходуется, например, на погашение кредитов или съем жилья.

К преимуществам метода можно отнести:

— простоту и доступность, отсутствие сложных вычислительных операций и схем. Поэтому он идеально подходит тем, кто делает первые шаги на пути к финансовой грамотности;

— наглядность. Финансово дисциплинированному человеку, например, будет достаточно легко сформировать понятие о конкретной сумме, которую он может потратить на развлечения и необязательные покупки;

— следование правилу. Позволит научиться формировать финансовый резерв, улучшить финансовое положение и преумножить финансовые активы;

— снижение вероятности нехватки денег на срочные и непредвиденные нужды.

Несмотря на то что правило 50/30/20 легко для понимания, могут быть подводные камни. Этот способ идеально подходит тем, у кого при стабильном доходе пока не получается откладывать деньги и формировать личный финансовый капитал.

Чем доход отличается от прибыли

Прибыль есть только там, где есть «издержки», то есть затраты на производство чего-либо.

Например, я занимаюсь производством сувениров. Каждый сувенир я продаю по 400 рублей. Чтобы произвести сувенир, я закупаю материал, трачу деньги на электричество, иногда ремонтирую свое оборудование. Мои суммарные расходы (издержки) составляют 300 рублей. 100 рублей – моя прибыль.

А вот если я вкладываю деньги в акции, у меня издержек никаких нет. Я приобретаю ценные бумаги и начинаю с них ежегодно получать дивиденды. Кроме того, я могу свои акции продать, когда они подрастут в цене, и заработать на разнице.

Получается три вида денежных поступлений: прибыль от бизнеса, доход в виде дивидендов от акций и доход от спекуляций.

Их общая сумма тоже будет называться моим доходом.

Пошаговое руководство к ведению семейного бюджета

Задумайтесь – для чего вы ведете, или хотите начать вести семейный бюджет? Помимо того, что это он проясняет финансовую ситуацию, бюджет может и должен служить более высокой цели

Например, благодаря контролю над бюджетом, вы с легкостью можете высвободить деньги на решение важных проблем, сможете запланировать крупную покупку или даже задумаетесь над тем, чтобы сменить работу.

Чтобы избежать распространенных ошибок и не тратить время зря, советуем обратить внимание на этапы, или шаги, которые нужно выполнять последовательно

Шаг 1. Выявите ваши цели и приоритеты

Главная задача семейного бюджета – это повышение качества жизни. Этот результат достигается благодаря рациональному распределению – с одной стороны, и грамотному планированию – с другой.

Практика показывает:

- Если вам не хватает денег, и при этом вы не знаете точной суммы, в большинстве случаев вы просто не умеете их распределять.

- Если вы не можете себе позволить откладывать деньги, вероятно, вы их уже потратили!

- Если вы никак не можете купить квартиру/машину/компьютер – в 99% случаев вы просто не планировали это сделать.

Первым делом нужно подумать, какую конкретно задачу будет решать ведение бюджета вашей семьи. Если это повышение качества жизни – то что конкретно должно измениться.

Пример! Допустим, вы мало путешествуете, но слишком много тратите на развлечения в вашем городе. Тогда вашим приоритетом будет перераспределение расходов – меньше тратить на развлечения, больше – на путешествия!

А вот еще один пример: вы хотите разобраться, достаточно ли вы получаете, чтобы обеспечивать все потребности своей семьи. Тогда вы должны будете изучить эти потребности, расставить приоритеты и решить – нужно ли вам увеличивать доходы.

Хорошо, если вы поставите конкретную и достижимую финансовую цель, например: «накопить 150 тыс. рублей на кухонный гарнитур к декабрю 2020 года» – и подстроите под нее свой ежемесячный бюджет.

Шаг 2. Проанализируйте текущее финансовое положение

Не менее ответственный и даже более трудоемкий шаг – организация ведения семейного бюджета. Исходя из выбранного типа бюджета, подробно распишите все доходы и расходы вашей семьи и оцените финансовую ситуацию.

Ваш бюджет:

- дефицитный, если расходы превышают доходы

- сбалансированный, если расходы примерно равны доходам

- профицитный, если часть доходов остается

С доходами бывает проще, потому что источников дохода обычно в разы меньше, чем расходных статей. Однако здесь тоже следует расписать подробно все доходы. Сравнительная таблица доходов и расходов за месяц и вывод, который вы сделаете, подскажет вам средство, с помощью которого вы можете добиться того, чего хотите.

Пример анализа ежемесячных расходов на питание

Не знаете, сколько тратите на еду? Проанализируйте свои покупки в супермаркете в течение хотя бы 1 месяца. Семейный бюджет складывается во многом из анализа статистики расходов. Фиксируйте данные в любой удобной для вас форме, отразив необходимые данные. Определите самые расходные статьи попробуйте запланировать покупки на следующий месяц, рассчитать недельный бюджет и т.п.

Какие статьи расходов нужно непременно отражать в бюджете

В вашем бюджете должны присутствовать несколько основных категорий, отслеживать которые удобно отдельно, остальные можете смело группировать.

Например, полезно отдельно отслеживать личные расходы (каждого из супругов, если бюджет общий), отдельно отражать расходы на детей, общие семейные траты, а также обязательно фиксировать регулярные платежи.

Обычно траты сортируются по категориям, например: красота, здоровье, транспорт, дети, питание, образование, развлечения. Воспользуйтесь этими данными, который собрал за вас банк, и составьте примерный план расходов на следующий месяц. Старайтесь распределять плановые расходы более рационально: остаток по средствам вы можете отправить в накопления.

Шаг 3. Определитесь со средствами достижения цели

После того, как вы получили достаточно информации о потребностях своей семьи и оценили состояние вашего бюджета, самое время подумать о средствах повышения качества жизни. То есть вам следует определиться – каким путем вам этого добиться:

- наращивание доходов – подойдет, если бюджет дефицитный или сбалансированный, а ваши расходы максимально рационализированы

- сбережения – подойдет, если бюджет профицитный или сбалансированный

- рационализация расходов – подойдет, в любом случае, поскольку как минимум высвобождает средства.

Как распределить семейный бюджет по конвертам

Во всех женщинах и даже мужчинах живет транжира, а данный эффективный способ поможет вам рассмотреть и понять, как правильно распределить семейный бюджет, чтобы накопить. Используя принцип «7 конвертов» (или «6 кувшинов», число в данном случае непринципиально, категории вы выбираете сами), вы сможете анализировать, на что тратятся деньги в вашей семье, и воплощать поставленные цели!

Начать следует с конвертов: вы можете купить их в магазине или сделать самостоятельно из бумаги. Подпишите каждый конверт и наполните их соответствующими суммами денег.

- Конверт «продукты». Чтобы понять, сколько денег должно лежать в данном конверте, следует в течение 2-3 месяцев анализировать, сколько средств уходит на продукты в вашей семье. Обычно это 20–40 % от суммы всех семейных доходов. На питание старайтесь брать только из этого конверта, а если вдруг денег не хватило и они подошли к концу раньше времени, то пора задуматься, как правильно распределять семейный бюджет и экономить.

- Конверт «расходы на квартиру». Здесь будут находиться деньги на оплату счетов за коммунальные услуги, пользование мобильной связью и интернетом, выплату кредита и других обязательных платежей. Все семьи знают, сколько денег уходит на это, трудностей с расчетами суммы для этого конверта не возникнет.

- Конверт «необходимые вещи». Сюда входят средства на покупку обуви, одежды, бытовой техники и мебели. Сумму следует установить самостоятельно в соответствии с уровнем заработка в семье. Здесь можно составить список вещей, которые вам необходимы, и покупать их поочередно, исходя из степени необходимости.

- Конверт «расходы на детей». Развивающие игры, детская обувь и одежда, книжки, здоровье, образование и досуг. На этих пунктах экономить нельзя. Старайтесь со временем увеличивать сумму в этом конверте.

- Конверт «развлечения, хобби, путешествия». Денежные средства из данного конверта используются на покупку билетов в отпуск, приобретение подарков к праздникам, походы в кафе и кинотеатры. Количество денег тут напрямую зависит от ваших доходов, сначала можно откладывать небольшие суммы и с удовольствием тратить их на отдых и увлечения. Каждой супружеской паре, конечно, иногда нужно развлечься, сменить обстановку. Кроме определенной суммы денег в данный конверт складывайте всю незапланированную прибыль, если она присутствует в вашей жизни.

- Конверт «сбережения»Складывайте не менее 10 % от семейных доходов в данный конверт. Это будут ваши накопления, то есть неприкосновенная сумма. Со временем на эти денежные средства можно будет приобрести большие покупки: телевизор, ювелирное изделие и т. д. Их можно вложить в ремонт своей недвижимости, в покупку автомобиля. Но не торопитесь тратить все деньги, оставьте 10–20 % на непредвиденные обстоятельства.Эти сбережения можно хранить на банковском счете, при этом вам будут ежемесячно начисляться проценты.

- Конверт «подарочный». Данную сумму можно считать «лишними» деньгами, которые останутся в ваших конвертах спустя месяц. Их можно потратить на подарок для себя, ведь вы заслужили это! Можете также сделать сюрпризы родным и близким людям.Основное правило «7 конвертов» — никогда не пользуйтесь средствами из других конвертов. Деньги из первой категории следует тратить на питание, а не на покупку новой одежды. Любите часто ходить в кино? Тогда придется пожертвовать отдыхом на курорте и т. п.Если происходят переломные моменты, и вам срочно нужны средства из другого конверта, то непременно указывайте на нем взятую сумму и дату возвращения долга.Старайтесь всегда корректировать суммы с учетом своей зарплаты и нужд семьи, изучайте ошибки. Но не стоит экономить на всех своих потребностях. Полная экономия говорит о глупости человека, ведь «скупой платит дважды».

Расскажите об основных принципах планирования семейного бюджета?

Планирование должно быть минимум на год. Для того чтобы семья видела и понимала, к какому результату они придут через год.

В большинстве случаев люди думают, что семейный бюджет – это расходы. Это не совсем так. Необходимо ставить финансовую цель – что мы хотим через год, какое финансовое состояние. И оно выражается не только в сумме трат. Это, в первую очередь, так называемый капитал. Простыми словами: какими средствами вы владеете (денежными и нематериальными активами) за минусом обязательств (если они есть).

В идеале планировать нужно на 5-10-20 лет вперед, и год уже планировать исходя из этой долгосрочной картины. Но если такого плана нет, год – это обязательный горизонт.

У каждой семьи есть ежемесячные базовые расходы, которые практически одинаковы каждый месяц: квартплата, продукты, транспорт, дети, одежда, на себя, домашние животные и т.д.

Из месяца в месяц они обязательны, и эта сумма примерно одинакова. Её нужно определить и знать, что она вот такая. Это и есть некий минимальный доход, который вам нужен. Также у вас есть сезонные расходы, которые возникают раз в полгода или год. Например, поездка в отпуск семьёй может быть разовым крупным расходом, то же самое с празднованием нового года, ТО машины и т.д. Соответственно, это также заранее планируется и расписывается по месяцам. И вы уже знаете заранее, когда именно вам будет необходима эта сумма. В итоге вы имеете картину: сколько в год стоит содержание вашей семьи.

Также вы составляете план доходов по месяцам. И смотрите плановый результат за год в разрезе каждого месяца. Основная задача: чтобы по результатам года у вас был положительный остаток (доходы минус расходы).

Если у вас ноль, это значит, что ваших доходов хватает только на обеспечение вашего проживания, но ничего не накапливается. А значит, ваш капитал не изменился. Богаче вы не стали. Вы не накопили и не отложили ничего.

Следующий принцип – это, собственно, жить по намеченному плану. Одна из глобальных ошибок заключается в том, что человек, даже если и делает план, потом откладывает его в сторонку и продолжает жить как раньше, даже не заглядывая в плановые цифры.

Смысл планирования заключается именно в том, что вы себе определяете бюджет. Это значит, что у вас есть рамки, есть конкретные задачи, есть цель. Вы знаете, что если вы будете тратить в месяц определённую сумму, будете иметь положительный остаток концу месяца. А если вы будете иметь положительный остаток концу месяца, это значит, что у вас будет определённая накопленная сумма к концу года. Это и есть ваш план. Это и есть ваша основная задача.

Финансовый марафон — что это и как себя проверить

Финансовый марафон — это определенная цель, которую можно реализовать за короткий промежуток времени. например, вы задались целью и изучаете методы, как накопить 200000 рублей за год или даже за 6 месяцев, при маленькой зарплате. Теперь вы расписываете по датам — сколько должно быть средств на контрольные временные точки на счету с учетом трат и поступлений.

Очень хорошо финансовый марафон работает в виде пари, батла с кем-то: кто больше накопит за текущее время при соблюдении одинаковых условий.

Вы не ограничены ни в целях, ни в размерах, ни во времени. Начать можно с 2-3 недель, затем перейти к месяцу, а затем и к году. За это время помимо рекомендаций от опытных специалистов и финансовых гуру выработаются и другие правила, эффективные именно в вашей ситуации, позволяющие распределять средства и выставлять приоритеты.

По теории Гаусса, который хоть и вывел свой закон в плоскости физики, важна позиция нормального распределения. В основе лежит теория броуновского движения, и это означает, что все инструменты могут в разное время, давать разные показатели

Это крайне важно учитывать, когда задумались о заработке в интернете, не хотите рисковать, доступные средства распределяя в разные инструменты и ожидая от них стабильного дохода. Остается всем пожелать исключительно показательного накопления средств, которое не только увеличит сбережения, но и принесет полезные знания

Профессиональный инвестор с опытом работы 5 лет с разными финансовыми инструментами, ведет свой блог и консультирует вкладчиков. Собственные эффективные методики и информационное сопровождение инвестиций.

Раздельный бюджет

Рассмотрим типы семей, которым не подходит раздельный бюджет.

| Для пар, у которых есть дети. Согласитесь, будет крайне странно, когда на абонемент в бассейн папа и мама будут скидываться поровну | Для людей, привыкших все семейные проблемы решать вместе | Для эгоистов, которые ставят собственные потребности выше семейных |

Рассмотрим вымышленную ситуацию, которая вполне допустима в реальной жизни. Она раскрывает весь недостаток раздельного планирования финансов.

- Состоятельный мужчина и женщина в достаточно позднем возрасте решают вступить в брак.

- С первых дней совместной жизни они выбрали раздельную схему.

- Муж инвестирует деньги в новый проект и в это время у него заболел кто-то из родственников. Нужна срочная и дорогостоящая операция.

- Поскольку собственных денег у него не хватает, он вынужден обращаться за помощью к супруге.

- В этот момент жена может сделать дорогостоящую покупку и также остаться без нужной суммы.

Результат: у обеспеченной семьи в нужный момент нет суммы на неотложные нужды.

Подведем итог и проанализируем этот подход.

| Достоинства | Недостатки |

|---|---|

| Супруги не зависят от зарплаты друг друга, поэтому финансовые конфликты практически исключены | Если супруги склонны к расточительству и не планируют будущее, то сложно накопить крупную сумму на общие нужды |

| Каждый член семьи может тратить на собственные нужды сколько угодно | У пары могут возникнуть ссоры по поводу того, кто будет платить за общие обязательные нужды |

| Супруги могут произвольно тратить деньги на саморазвитие | Если доход каждого супруга недостаточно высок, денег будет не хватать как на общие, так и на личные нужды |

Полезные материалы по теме

Хочу порекомендовать вам несколько бесплатных и платных материалов. Они помогут вам эффективнее распоряжаться семейными финансами, ни с кем не ругаться и богатеть.

Для начала прочитайте вот эти мои статьи.

- Что такое финансовые активы и пассивы. Статья поможет вам понять, что делает богатых богаче, а бедных беднее. После прочтения вы сможете увереннее брать свои денежные потоки под контроль.

- Что такое расходы. Вы узнаете про основные типы расходов, которые есть у каждого человека. И о том, как оптимизировать эти расходы.

- Личные финансы. Что относится к личным финансам и как вести их учет. Это не то же самое, что семейный бюджет.

Если вы зарабатываете мало, но хотите зарабатывать больше, то вот две наших подборки с курсами по фрилансу:

- Курсы по удалённой работе.

- Курсы для мам в декрете.

Там кроме платных материалов есть интересные бесплатные интенсивы. Так что посмотрите обязательно.

Если вы хотите вести бюджет, чтобы достичь финансовой свободы и независимости, могу вам порекомендовать три интересные электронные книги от Города Инвесторов. Они бесплатные, можете скачать и читать в свое удовольствие.

- Как стать финансово независимым через 1 год. Вы узнаете, что надо изменить в своем подходе к финансам, чтобы обрести финансовую независимость уже через год.

- 5 способов эффективно вложить 1000+ рублей. Интересная подборка с примерами инвестиций на очень маленькие суммы. Автор комментирует каждый пример, всё объясняется понятно и доступно.

- 6 шагов к финансовой безопасности. Книга про деньги, работу и инвестиции. Она поможет вам в целом понять, что вы делаете не так в своей жизни. И оперативно внести коррективы.

И последнее. Есть хороший курс на платформе Скиллбокс, он называется «Финансовая грамотность». Я советую вам его посмотреть. Там и про семейный бюджет, и про кредиты, и про инвестиции.

Курс поможет вам лучше ориентироваться в мире финансов и не допускать глупых ошибок.