Планирование и ведение семейного бюджета — как экономить семейный бюджет

Содержание:

- С чего начать составление личного бюджета

- Что такое семейный финансовый план?

- Лайфхаки для снижения ежемесячных трат

- Пошаговое руководство к ведению семейного бюджета

- Что значит семейный бюджет и зачем его вести

- Подтяжки и другие омолаживающие процедуры в возрасте 35-40 лет

- Зачем вести семейный бюджет: плюсы и минусы

- Что еще поможет научиться вести семейный бюджет

- Расходы семейного бюджета

- Зачем это нужно

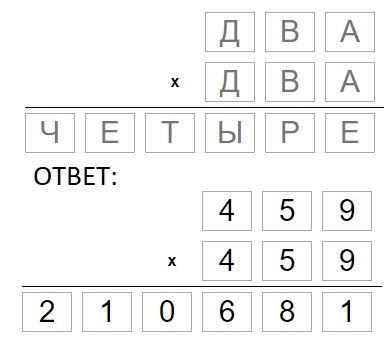

- Что это за таблица, и для чего ее надо вести

С чего начать составление личного бюджета

Для начала следует определить, какая сумма требуется для месячного проживания, из чего состоят ваши траты. Проанализировать эти данные можно с помощью банковских приложений. Возможно, мобильный помощник допустит ошибку, к примеру отнесет расходы на фитнес-клуб к категории развлечения, однако даже в этом случае вы сможете увидеть полную картину того, на что расходуется личный бюджет.

В отдельный блок следует включить регулярные затраты. Сюда относятся покупки, которые вы совершаете каждый месяц. К примеру, затраты на бензин, коммунальные платежи, покупка продуктов, зубной пасты и прочих вещей, которые вам необходимы. То же самое касается и организации: внесение арендной платы за офис, выплата денежного вознаграждения сотрудникам.

Что такое семейный финансовый план?

Это долгосрочный прогноз финансовых потоков семьи, с ним вы планируете, сколько денег за определенный период заработаете и как их потратите.

Более половины жителей России не ведут письменного учета доходов и расходов семейного бюджета, почти каждому десятому точно неизвестно, сколько денег поступило и будет потрачено в течение месяца.

Часто считают, что финансовый план нужен, чтобы тратить меньше. На самом деле он нужен, чтобы за те же деньги получать больше. К тому же финансовый план избавит вас от неожиданностей, например продления полиса ОСАГО или необходимости заплатить имущественный налог.

Лайфхаки для снижения ежемесячных трат

- Оплачивайте покупки карточкой. Оптимальный вариант — оформить карточку с кешбэком и использовать ее. Тогда спустя пару месяцев у вас окупится цена за обслуживание карты. Некоторые банковские организации реализуют бонусные и скидочные программы, если вы совершаете покупки у компаний-партнеров.

- Обедайте дома. Это позволит существенно сэкономить, поэтому откажитесь от посещений кафе, где еда не всегда свежая. Запасайтесь полуфабрикатами, например заранее сделайте заморозку уже порезанного мяса, натертой морковки, сварите и заморозьте мясной бульон. Если у вас будет мало времени, вы сможете достать такую заготовку из морозилки и приготовить полноценный обед.

- Откажитесь от покупок пакетов. У вас должна быть многоразовая сумка либо прочный пакет, который можно использовать много раз, чтобы носить продукты из магазина.

- Заблаговременно планируйте приобретения и путешествия. Мечтаете отправиться в отпуск в мае? Тогда заранее забронируйте билет на самолет. Зимние пуховики и шубы можно покупать летом с большой скидкой.

- Избавьтесь от всего, что вам не нужно. Роликовые коньки, на которых вы никогда не будете кататься, мультиварка, использованная 2-3 раза, – все эти вещи можно продать.

- Покупайте в супермаркетах продукцию собственного бренда. Если слоеное тесто, кабачковая икра, зубная паста или конфеты производятся под брендом магазина, их стоимость будет ниже. Покупайте такие товары, чтобы сэкономить.

- Заранее составляйте перечень того, что нужно купить. В Google Keep составьте список, с помощью этой программы вы сможете отметить все, что следует купить в магазине. Кроме того, список можно разделить для каждого из членов вашей семьи. Прежде чем отправиться за покупками, посмотрите, какие продукты кончились, откорректируйте перечень. Так вы избавите себя от ненужных приобретений.

- Оставайтесь здоровыми. Если у вас периодически побаливает зуб, отправляйтесь к врачу. Если все сделать вовремя, сумма за лечение будет меньше. В противном случае придется изрядно потратиться на восстановление полностью испорченного зуба. Откажитесь от сигарет и алкогольных напитков, так вы не только сэкономите, но и будете меньше болеть.

- Отложите покупку дорогостоящего товара. Разрешите себе подумать пару дней. Если после этого срока вы не передумаете, проведите подсчет, сколько дневных бюджетов потребуется для приобретения этой вещи. Все еще хотите купить? Тогда отправляйтесь в магазин. Только не разрешайте себе расплачиваться деньгами, отложенным про запас.

- Покупайте товары по сниженной цене. Создайте email, куда вам будут приходить почтовые рассылки от супермаркетов и онлайн-магазинов. Многие компании за подписку дают скидку либо доставляют товар бесплатно. Кроме того, так вы всегда будете знать, в каком магазине проходят акции.

Пошаговое руководство к ведению семейного бюджета

Задумайтесь – для чего вы ведете, или хотите начать вести семейный бюджет? Помимо того, что это он проясняет финансовую ситуацию, бюджет может и должен служить более высокой цели

Например, благодаря контролю над бюджетом, вы с легкостью можете высвободить деньги на решение важных проблем, сможете запланировать крупную покупку или даже задумаетесь над тем, чтобы сменить работу.

Чтобы избежать распространенных ошибок и не тратить время зря, советуем обратить внимание на этапы, или шаги, которые нужно выполнять последовательно

Шаг 1. Выявите ваши цели и приоритеты

Главная задача семейного бюджета – это повышение качества жизни. Этот результат достигается благодаря рациональному распределению – с одной стороны, и грамотному планированию – с другой.

Практика показывает:

- Если вам не хватает денег, и при этом вы не знаете точной суммы, в большинстве случаев вы просто не умеете их распределять.

- Если вы не можете себе позволить откладывать деньги, вероятно, вы их уже потратили!

- Если вы никак не можете купить квартиру/машину/компьютер – в 99% случаев вы просто не планировали это сделать.

Первым делом нужно подумать, какую конкретно задачу будет решать ведение бюджета вашей семьи. Если это повышение качества жизни – то что конкретно должно измениться.

Пример! Допустим, вы мало путешествуете, но слишком много тратите на развлечения в вашем городе. Тогда вашим приоритетом будет перераспределение расходов – меньше тратить на развлечения, больше – на путешествия!

А вот еще один пример: вы хотите разобраться, достаточно ли вы получаете, чтобы обеспечивать все потребности своей семьи. Тогда вы должны будете изучить эти потребности, расставить приоритеты и решить – нужно ли вам увеличивать доходы.

Хорошо, если вы поставите конкретную и достижимую финансовую цель, например: «накопить 150 тыс. рублей на кухонный гарнитур к декабрю 2020 года» – и подстроите под нее свой ежемесячный бюджет.

Шаг 2. Проанализируйте текущее финансовое положение

Не менее ответственный и даже более трудоемкий шаг – организация ведения семейного бюджета. Исходя из выбранного типа бюджета, подробно распишите все доходы и расходы вашей семьи и оцените финансовую ситуацию.

Ваш бюджет:

- дефицитный, если расходы превышают доходы

- сбалансированный, если расходы примерно равны доходам

- профицитный, если часть доходов остается

С доходами бывает проще, потому что источников дохода обычно в разы меньше, чем расходных статей. Однако здесь тоже следует расписать подробно все доходы. Сравнительная таблица доходов и расходов за месяц и вывод, который вы сделаете, подскажет вам средство, с помощью которого вы можете добиться того, чего хотите.

Пример анализа ежемесячных расходов на питание

Не знаете, сколько тратите на еду? Проанализируйте свои покупки в супермаркете в течение хотя бы 1 месяца. Семейный бюджет складывается во многом из анализа статистики расходов. Фиксируйте данные в любой удобной для вас форме, отразив необходимые данные. Определите самые расходные статьи попробуйте запланировать покупки на следующий месяц, рассчитать недельный бюджет и т.п.

Какие статьи расходов нужно непременно отражать в бюджете

В вашем бюджете должны присутствовать несколько основных категорий, отслеживать которые удобно отдельно, остальные можете смело группировать.

Например, полезно отдельно отслеживать личные расходы (каждого из супругов, если бюджет общий), отдельно отражать расходы на детей, общие семейные траты, а также обязательно фиксировать регулярные платежи.

Обычно траты сортируются по категориям, например: красота, здоровье, транспорт, дети, питание, образование, развлечения. Воспользуйтесь этими данными, который собрал за вас банк, и составьте примерный план расходов на следующий месяц. Старайтесь распределять плановые расходы более рационально: остаток по средствам вы можете отправить в накопления.

Шаг 3. Определитесь со средствами достижения цели

После того, как вы получили достаточно информации о потребностях своей семьи и оценили состояние вашего бюджета, самое время подумать о средствах повышения качества жизни. То есть вам следует определиться – каким путем вам этого добиться:

- наращивание доходов – подойдет, если бюджет дефицитный или сбалансированный, а ваши расходы максимально рационализированы

- сбережения – подойдет, если бюджет профицитный или сбалансированный

- рационализация расходов – подойдет, в любом случае, поскольку как минимум высвобождает средства.

Что значит семейный бюджет и зачем его вести

Семью можно сравнить с маленьким государством: есть руководитель, советчик и люди, которым нужно помогать, а также пункты расходов и доходов. Основными задачами при этом являются грамотное планирование и распределение семейного бюджета. Как сохранить денежные средства? Как правильно распределять деньги в семейном бюджете, но не отказываться от всего необходимого? Надо составить таблицу, где будут учтены деньги, поступающие в ваш бюджет, и расходы. Такая наглядная форма позволит увидеть всю картину и при необходимости внести изменения в структуру трат.

Деньги являются достаточно мощным инструментом в жизни человека. С их помощью можно сделать свое существование более комфортным, приобрести все необходимое. Однако при неправильном обращении деньги могут быть потрачены зря, не принеся никакой пользы владельцу.

Известный американский артист Уилл Роджерс однажды сказал: «Слишком много людей тратят деньги на вещи, которые им не нужны, чтобы произвести впечатление на людей, которые им не нравятся».

Вы обнаружили, что в последнее время ваши расходы стали больше доходов? Тогда, скорее всего, вы оказались в окружении невыплаченных кредитов, долгов и просроченных ежемесячных платежей! Если ваши траты непрерывно возрастают, значит, пришло время менять ситуацию и распределять их.

«Деньги – всего лишь инструмент. Они приведут туда, куда вы хотите, но не заменят вас в качестве водителя», – фраза российской писательницы, переехавшей в США. Айн Рэнд лично убедилась в необходимости составления правильного семейного бюджета.

Все еще сомневаетесь? Далее приведено три веских повода для начала грамотного распределения семейного бюджета:

- При распределении бюджета семьи вы сможете поставить перед собой конкретные цели и начать достигать их. При отсутствии задач деньги зачастую тратятся впустую, сэкономить на ненужных вещах не получается, в связи с этим каждый раз откладывается покупка нового автомобиля или долгожданная поездка на море.

- Таблица, помогающая распределять семейный бюджет, избавит вас от спонтанных покупок и привьет необходимые для покупателя привычки. Разве вам так нужны несколько пар похожих туфель? Составление плана бюджета поможет расставить приоритеты и приблизит вас к достижению долгосрочных целей.

- Финансовый кризис может наступить в результате увольнения с работы, развода или серьезной болезни. Трудные ситуации могут произойти в самый неожиданный момент. Поэтому всем необходим сберегательный фонд. В структуре бюджета семьи обязателен пункт «сбережения» – это будет ваша опора, благодаря которой вы сможете обеспечивать себя в течение нескольких месяцев.

Подтяжки и другие омолаживающие процедуры в возрасте 35-40 лет

В 35-40 лет редко требуется полноценная хирургическая подтяжка лица, но нужно проводить нехирургические процедуры, тормозящие возрастные процессы и делающие кожу красивой и ухоженной:

- Введение кожных наполнителей Restylane, Juvéderm, Lip Filler и Peri Oral для уменьшения тонких линий губ и морщин вокруг рта, увеличения объема тканей и разглаживания кожи.

- Инъекции Ботокса и Диспорта для уменьшения мягких морщин и предупреждения появления новых линий.

- Уколы коллагена – белка, составляющего основу кожи. Инъекции выравнивают ее текстуру и устраняют мелкие дефекты.

- Поверхностный и срединный химический пилинг, убирающие морщины, тонкие линии, шрамы от угревой сыпи, расширенные поры, неравномерную пигментацию кожи и повреждения от солнца. Альтернатива пилингу — различные варианты шлифовки.

- При двойном подбородке рекомендуется введение липолитиков – препаратов, разрушающих жировые клетки.

Шлифовка лица в возрасте 35-40 лет

Ближе к 40 годам нужно задуматься о безоперационных методах подтяжки кожи. Некоторые в таком возрасте делают первые пластические операции. Всё зависит от индивидуальных особенностей протекания возрастных процессов.

Зачем вести семейный бюджет: плюсы и минусы

Смысл даже не в том, чтобы вести именно семейный бюджет, или, например, бюджет для путешествий. Важен сам принцип, который помогает при том же уровне доходов быстрее достигать определённых финансовых целей.

Основная проблема большинства людей в том, что они не контролируют свои траты. Они не знают, сколько денег каждый месяц уходит на еду, одежду, развлечения и какие-то совершенно ненужные вещи. Иногда они даже берут в долг, но продолжают мечтать о том, чтобы однажды купить машину или поехать на море.

Возникает вопрос: действительно ли человек так хочет на море, если позволяет себе каждые выходные ужинать в кафе и пить дорогое вино? Без сомнения, каждый ответит, что было бы здорово отправиться в отпуск, но сэкономленных на кафе денег на это точно не хватило бы. При этом мало кто догадывается, что если сократить ряд статей расходов, то накопить на поезду хотя бы за год не составит труда.

Да, есть важные вещи, на которых экономить не стоит

Но важно делать осознанный выбор, что всё-таки нужно приобрести, а от чего можно отказаться. А это возможно только в том случае, если вы знаете, сколько именно денег уйдёт в итоге

К тому же, очень важно понимать, какие мечты и цели для вас стоят в приоритете.

Помимо прочего, вести семейный бюджет – значит иметь возможность объяснить свои финансовые решения членам семьи. Например, жена предъявила мужу претензию: он купил себе Макбук за 50 тысяч, потратил такую огромную сумму, при том что ей они уже давно ничего не покупали. Если муж ведёт бюджет, то он в два счёта обрисует супруге реальную картину: помимо Макбука он за весь год приобрёл буквально пару комплектов одежды, в то время как общая сумма её небольших на первый взгляд покупок превышает 100 тысяч.

Одним словом, ведение семейного бюджета поможет наглядно увидеть, куда же уходит ваша зарплата. Вы заметите каждый случай, когда приобрели что-то «всего на тысячу рублей дороже», и поймёте, насколько из-за этого выросли общие расходы. Досконально отслеживая затраты, вы научитесь экономить на мелочах, что на самом деле является залогом грамотного управления бюджетом.

Важно понимать, что вести учёт расходов и экономить на всём подряд – это не одно и то же. Чтобы достигнуть какой-либо финансовой цели, эффективнее всего работать в двух направлениях одновременно: стараться больше зарабатывать и по возможности меньше тратить

В этом смысле семья – как предприятие, руководители которого стараются не только оптимизировать затраты, но и увеличить доходы.

Сложно добиться финансовой свободы, когда запросы растут быстрее доходов. Если люди тратят всё заработанное на какие-то сиюминутные желания и даже залезают в долги, они и при огромных доходах будут чувствовать себя нищими. Чтобы такого не происходило, необходимо контролировать свои расходы, а сэкономленное откладывать и вкладывать.

Решившись вести семейный бюджет, вы получите множество преимуществ:

- Вы всегда будете знать, на что уходит ваша зарплата. Не будет мучительных раздумий, почему кончились деньги и кто в этом виноват.

- После нескольких месяцев такого контроля вы сможете довольно точно определить размер каждой статьи расходов. Некоторые из них, которые покажутся неоправданными, можно будет осознанно уменьшить, а более важные – увеличить.

- Вы сможете подготавливаться к серьёзным тратам заранее, а значит, обходиться без кредитов и прочих займов.

- Бюджет будет очень кстати, когда вы захотите спланировать покупку или поездку. Он поможет вам узнать, сколько времени понадобится для накопления нужной суммы, или на чём можно сэкономить, чтобы сократить этот срок.

- Отправляясь в длительное путешествие, вы будете знать, на сколько времени хватит имеющихся средств.

- При увольнении с работы у вас будет точное представление о том, как долго можно искать новое место без страха потратить все сбережения.

- Вы станете более дисциплинированным как в финансовых вопросах, так и в целом.

Недостатков у ведения бюджета гораздо меньше:

- Учёт затрат и планирование покупок отнимает время. Хотя многие даже получают удовольствие, когда расписывают свой финансовый план вместе с долгожданными приобретениями и поездками. Но на это в любом случае придётся потратить часть своего свободного времени.

- Снижение расходов может стать навязчивой идеей, переходящей всякие границы. Начиная с разумного урезания затрат, есть шанс со временем привыкнуть экономить на всём вообще.

- Ещё одна опасность заключается в том, что, сосредоточившись на экономии, многие забывают о заработке. Когда вы постоянно планируете семейный бюджет в рамках текущего дохода, может сформироваться своеобразный блок, не позволяющий даже задуматься, что денег могло бы быть и больше.

Что еще поможет научиться вести семейный бюджет

Как правильно вести семейный бюджет, чтобы сэкономить? Собираясь что-то купить, задавайте себе три вопроса:

- Что я покупаю?

- Зачем мне это нужно?

- Можно ли от этого отказаться?

Пользуйтесь этим советом каждый раз, когда раздумываете над новым приобретением. Если на последний вопрос вы отвечаете утвердительно, у вас есть вполне реальный шанс оставить вещь в магазине и сэкономить.

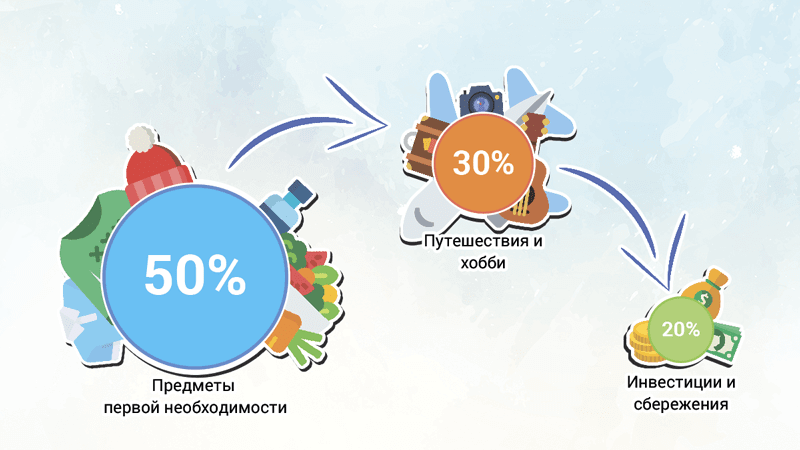

В экономике существует формула, которую можно применять для распределения финансов не только на государственном уровне, но и в рамках одной семьи. Она известна как «правило 50-30-20».

Его смысл в том, что половину заработанного нужно отложить на самое необходимое. Вот примерный список:

- еда, включая обеды в офисе или в школьной столовой;

- лекарства;

- бензин;

- коммунальные платежи;

- налоговые выплаты;

- интернет и мобильная связь;

- одежда.

Треть дохода можно потратить на развлечения и отдых. Обычно её распределяют между всеми членами семьи, и каждый покупает себе то, что ему хочется. Что касается карманных денег для детей, некоторые родители предпочитают знать, что покупает сын или дочь, а другие дают полную свободу выбора

В любом случае, важно, чтобы дети учились расходовать средства в рамках заданного лимита. Для этого на месяц выдаётся определённая сумма, которая не пополняется, даже если ребёнок уже всё потратил

30 % семейного заработка уходит на:

- посещение развлекательных мероприятий;

- покупку дополнительной одежды, украшений и т. д.;

- поездки.

И, наконец, оставшиеся 20 % тратятся на погашение долгов. Если их нет, деньги можно смело класть на сберегательный счёт.

Обычно люди начинают вести семейный бюджет, чтобы снизить расходы и начать копить. Для этого после каждого распределения доходов по всем указанным выше статьям остаток должен быть положительным.

Достигнуть этой цели не так-то просто. Будьте готовы, что в первые месяцы у вас не получится выйти в плюс. Вот несколько рекомендаций, которые помогут вам эффективно вести учёт расходов:

- Планирование семейного бюджета требует времени и сил. Возьмите за правило каждый вечер садиться за свою тетрадку и около получаса уделять подсчёту текущих трат и внесению их в таблицу.

- Оптимизировать экономику сложно даже внутри небольшой семьи. И вы не увидите внезапного роста сбережений сразу, как начали отслеживать финансовые потоки. Потребуется время, чтобы осознать размер всех основных статей расходов, стать более дисциплинированными в финансовом смысле и постепенно начать экономить.

- Без раздумий отдать крупную сумму можно только в том случае, если кому-то из близких понадобились лекарства или врачебная помощь. Если же речь идёт о покупке дорогой вещи, лучше десять раз всё обдумать. Стоит как минимум задать себе три вопроса, о которых говорилось выше. Многие серьёзные приобретения не носят срочный характер, а значит, их можно внести в план расходов на следующий месяц. Так вы случайную трату переведёте в разряд запланированных, что положительно скажется на бюджете.

- Лучший способ делать накопления – каждый месяц откладывать остаток на отдельный счёт. Если вы будете переносить его на следующий месяц, то не скоро сможете позволить себе то, о чём мечтаете.

- Постарайтесь как можно быстрее избавиться от долгов. Лучше все расходы планировать на основе собственных средств.

- Не экономьте на том, что обеспечивает вам комфорт. Вряд ли накопленная таким образом сумма оправдает вашу усталость и плохое настроение.

- Ни в коем случае не берите кредиты.

И ещё один, не менее важный совет: вести семейный бюджет нужно с удовольствием. Вы станете самым эффективным финансовым менеджером, если по-настоящему заинтересуетесь этим вопросом и станете на досуге изучать экономические законы и советы по управлению расходами. При грамотном подходе планирование бюджета поможет вам значительно повысить благосостояние своей семьи.

Расходы семейного бюджета

Распределение расходов осуществляется по нескольким категориям:

- питание — расходы, связанные с приобретением еды для ежедневного потребления;

- транспорт — расходы на проезд в общественном транспорте или на личном автомобиле;

- личные — расходы на каждого члена семьи: одежда, обувь, предметы гигиены;

- коммунальные — расходы на оплату коммунальных услуг;

- связь — оплата сотовой связи, Интернета;

- накопления — определенная сумма, откладываемая для достижения поставленной финансовой цели.

Расходы можно поделить на две основные категории: регулярные и временные. Так покупка учебников в школу, одежды или книг не является необходимой каждый месяц, а продукты и связь должны оплачиваться ежемесячно.

При ведении семейного бюджета могут возникать ситуации, связанные с получением большой суммы денег, или, наоборот, с растратой имеющихся средств. Если доход в семейный бюджет равен расходу, ситуация сбалансирована. В ином случае, когда денег получено больше, чем потрачено, или наоборот, получено меньше, чем потрачено, возникает профицит или дефицит бюджета. В случае возникновения дефицита семья часто обращается за финансовой помощью, оформляя кредиты, и зачастую кредиты становятся настоящим злом, которого можно избежать, если правильно планировать финансы.

Главная проблема использования заемных средств кроется в том, что расходы, связанные с ежемесячным погашением, начинают сильно превосходить доходы.

Задача каждой семьи — сформировать рациональный потребительский бюджет — это идеальный порядок расходования средств, сформированный с учетом рациональных норм потребления.

Доходную часть семейного бюджета можно отобразить в следующей таблице:

| Заработная плата папы | |

| Должностной оклад | 40 000 |

| Удержания: подоходный налог 13% | 5 200 |

| Сумма к выплате | 34 800 |

| Заработная плата мамы | |

| Должностной оклад | 37 000 |

| Удержания: подоходный налог 13% | 4 810 |

| Сумма к выплате | 32 190 |

| Общий доход семьи | |

| Должностной оклад | 77 000 |

| Удержано: подоходный налог 13% | 10 010 |

| Сумма к выплате | 66 990 |

По мнению кандидата экономических наук Медведева В.Д., за последние годы произошли определенные изменения в структуре доходов, поступающих в семейный бюджет. В целом существенно повышается процент доходов от осуществления предпринимательской деятельности, сдачи в аренду различных объектов собственности, а также от ведения дополнительных видов деятельности. Вместе с тем доля социальных трансфертов в малообеспеченных семьях остается высокой, а незначительная доля пособий на детей в целом отражает неэффективность реализуемых мер социальной политики.

Также произошли изменения в структуре расходов в семьях: доля затрат на питание существенно возросла, а на непродовольственные товары — уменьшилась.

Один из финансовых экспертов и составитель экономической теории — Лобачева Е.Н. —отмечает, что воспроизводство главного экономического фактора, рабочей силы, происходит на уровне семьи. Также именно семья осуществляет конечное потребление производимых в стране продуктов.

В связи с этим вопросами, связанными с доходами населения, в нашей стране долгое время занимались не финансисты, а демографы, из-за чего возникли некоторые проблемы с пониманием того, как нужно правильно формировать и расходовать семейный бюджет. Культура ведения учета семейного бюджета в нашей стране практически не развита, из-за чего даже семьи с хорошим доходом часто не могут правильно распоряжаться финансами и не имеют никаких счетов.

Теперь, в текущее время, происходит достаточно сложный и болезненный процесс перехода для многих слоев населения к рынку. Для создания благоприятных условий необходимо проводить глубокий анализ экономической жизнедеятельности семьи, а также научиться правильно использовать результаты этого анализа.

В данной экономической теории семейный бюджет представлен, как общепринятая форма организации семейной экономики. Жизнедеятельность каждой семьи начинается, прежде всего, с получения и распределения дохода – это первый и главный вопрос, который должны решить супруги после вступления в брак.

Зачем это нужно

Финансовый план — универсальный помощник семьи, защищающий от кризисов и разных неожиданностей. По статистике около 30% граждан РФ контролируют семейный бюджет, а также объем средств, которые будут потрачены в течение месяца.

Цели планирования:

- Получение подробных сведений, куда идут деньги.

- Возможность накопления денег на крупные покупки.

- Снижение ненужных расходов.

- Понимание, как правильно распределить поступления и затраты.

- Контроль ежемесячных и ежегодных трат.

- Накопление определенной суммы на обучение детей.

- Сбор средств на старость.

- Прогнозирование изменений, к примеру, при оформлении кредита и т. д.

Что это за таблица, и для чего ее надо вести

Таблицу доходов и расходов я рассматриваю как обязательный элемент ведения семейного бюджета. Это документ, в котором отражена вся финансовая жизнь семьи. Когда у вас есть четкая картина перед глазами, что вы заработали и куда потратили, то не остается вопросов про утекающие сквозь пальцы деньги, дыру в кармане и невозможность отвести детей на море.

Как бы вы ни относились к деньгам, они есть в вашей жизни и, надеюсь, всегда будут. Если вы ими не управляете, то они управляют вами. Устраивает такая ситуация? Меня – нет, поэтому я с первых своих доходов знала, сколько я получила и на что потратила.

Мне многие говорят, что жить в таком режиме невозможно, когда все контролируешь и считаешь. Надо наслаждаться каждой минутой здесь и сейчас и не думать о деньгах. А кто сказал, что я не наслаждаюсь? Я против тотальной экономии и отказа от маленьких и больших радостей жизни. Но мне их получить помогают не банковские кредиты, а простое планирование финансов.

Благодаря финансовому контролю моя семья может позволить себе больше, чем семьи с таким же достатком, но хаосом в кошельке и голове. У нас нет эмоциональных и спонтанных покупок, нет долгов. Зато есть капитал на “черный день”, долгосрочные инвестиции, деньги на развлечения, отпуск и образование детей.

Естественно, если сидеть на попе ровно и просто каждый день заполнять табличку, то ничего с неба не свалится. Цифры помогают увидеть, есть ли “черные” дыры в вашем кошельке, куда исчезают все деньги, варианты экономии. А самое главное, на мой взгляд, они меняют мышление, когда появляется желание изменить текущее положение дел: повысить доходы и оптимизировать расходы.

После прочтения Вы поймете, как перестать работать за копейки на нелюбимой работе и начать ЖИТЬ по-настоящему свободно и с удовольствием!

Скачать книгу

Знаю, что в семьях по-разному относятся к деньгам и их учету. В каких-то все контролирует один человек (как правило, тот, кто больше зарабатывает) и выдает нужные суммы на расходы. В этом случае и таблицу удобнее составлять ему, потому что часто вторая половинка не знает реального финансового положения.

В других – бюджет совместный, когда все доходы поступают в общую “казну”, а ежемесячные расходы обсуждаются на семейном совете. Ни в коем случае речь не идет о текущих обязательных тратах. Например, оплата коммунальных услуг или проезда в общественном транспорте, покупка продуктов или бензина для семейной машины. Мы говорим здесь о крупных затратах, которые могут существенно повлиять на финансовое положение семьи в этом месяце или году.

При таком раскладе учет финансов может вести любой член семьи. Но к сожалению, без взаимного доверия и согласия процесс будет затруднен. Знаю случаи, когда муж категорически отказывался сообщать жене свои траты, потому что считал, что это ущемляет его независимость и, вообще, ниже его достоинства. Понятно, что объективного семейного бюджета получить при таком раскладе вряд ли удастся.

И знаю ситуацию, когда жене приходилось правдой и неправдой все-таки получать нужную информацию от мужа. В конце месяца она показала ему результаты. Он был шокирован, что около 50 тыс. рублей ушли на покупки, которые были совсем не обязательны семье. И на следующий месяц он вместе с женой определил основные статьи расходов и необходимые на них суммы, самостоятельно заносил все траты в таблицу, стараясь не выходить за план. Только это позволило сэкономить те же 50 тыс. рублей и отложить их на предстоящий ремонт кухни.